我省资本市场直接融资增幅超全国水平

12月19日,已获批IPO(首次公开募股)一个月的成都银行,发布《首次公开发行股票发行安排及初步询价公告》,加快上市脚步。

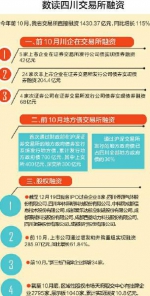

成都银行IPO是川企资本市场直接融资的个案。来自四川证监局的数据显示,今年前10月,我省在资本市场直接融资1430.37亿元,同比增长115%,增幅超全国水平。数据直接反映出我省债券、股权等直接融资水平显著提升。

直接融资一直是四川金融发展的短板。四川省提出,“十三五”末,直接融资占比要从“十二五”末的17.1%提升到35%。今年初,省金融工作局也提出债券优先战略,以提高直接融资比例,服务实体经济。

A

债券发展成效显现

融资方式日趋多样

11月23日,科伦药业在中国银行间交易商协会发行2017年第七期超短期融资券,规模5亿元,11月24日全额到账。科伦药业公告表示,本期超短期融资券募集资金主要用于偿还银行借款、补充流动资金等。在科伦药业加大新药研发的背景下,这笔钱一定程度上缓解了公司的资金压力。

省金融工作局相关负责人表示,越来越多企业通过银行间市场、交易所市场等载体发债,表明我省债券融资方式的日趋多样化。

交易所市场正成债券融资重要渠道。企业方面,今年9月,四川省水电投资经营集团有限公司在上海证券交易所公开发行了2017年公司债券(第一期),债券拟分期发行,本期发行规模为不超过18亿元。募集资金拟用于偿还公司有息负债,优化公司债务结构,满足公司中长期资金需求,提升公司债务稳定程度,从而更好满足公司的营运资金要求。四川发展(控股)有限责任公司也于今年10月在沪市发行了规模20亿元的公司债,该公司表示,该笔公司债改善了负债结构,有利于公司中长期资金的统筹安排,有利于公司战略目标的稳步实施。

数据显示,1至10月,我省5家上市企业在证券交易所发行公司债实现债券融资42亿元,24家次非上市企业在证券交易所发行公司债券实现债券融资204.4亿元,4家次证券公司在证券交易所发行公司债券实现债券融资68亿元。

政府方面,今年,我省首次通过财政部在沪深证券交易所的地方政府债券发行系统发行地方债,累计发行地方政府债700亿元(上交所400亿元、深交所300亿元)。我省通过沪深交易所发行的地方政府债已占四川全部地方政府债的30%,四川证监局相关负责人表示,交易所市场成为我省地方债的重要融资渠道。

资产证券化也在迈出坚实步伐,国金证券承销了全国首单以国家级贫困县阆中天然气公用事业为基础资产的资产证券化产品,募集资金5.25亿元。华西证券推出了全国首单停车场PPP资产证券化项目,正待发行。

B

股权融资继续提升

新旧动能转换增强动力

我省股权融资水平也在显著提高。企业IPO稳步提升,增大上市公司群体。企业步入资本市场,即是对自身发展现状和预期的肯定,也是募集资金、做大做强的重要途径。

截至目前,全省今年IPO过审已上市或待上市企业达到8家,最近过会的成都银行是自去年12月10日张家港行实现A股上市以来,国内首家成功过会的银行。前10月,我省IPO在审企业13家,辅导期企业63家,其中,辅导期企业同比增加30%。全省另有“新三板”挂牌企业328家,前10个月新增34家,我省上市企业资源不断增加。

已上市企业通过增发配股、并购重组扩大股权融资规模。前10月,上市公司通过增发和并购重组实现融资285.97亿元,同比增长61.84%。

在锂电和新能源领域,天齐锂业今年业绩一路高歌猛进,因高速发展,海外项目资金需求大,也于12月13日发布配股公告,拟募集不超过人民币16.5亿元资金,用于在澳大利亚西澳大利亚州奎纳纳市建设“年产2.4万吨电池级单水氢氧化锂项目”。

仅从“ST”川股来看,因并购重组,很多企业迎来了新契机。川化股份通过重大资产重组涉足风电产业和进入新能源行业,已恢复上市。*ST天仪8月28日起撤销退市风险警示并复牌,证券简称由“*ST天仪”变更为“贝瑞基因”。数据显示,和华大基因并称“基因检测双雄”的贝瑞和康,2016年实现净利润1.58亿元,这意味着*ST天仪完成重组后盈利润能力增强,经营业绩也将明显改善。

*ST三泰三季度业绩与上年同期相比扭亏为盈,究其原因也是通过资产重组方案,让渡速递易控股权,引入中邮、菜鸟、复星等实力派资本。

四川证监局相关负责人表示,上市公司募集资金主要用于技术升级改造、建设先进生产线、扩大产能等新旧动能转换方面,服务供给侧结构性改革。

此外,区域股权市场融资功能有所发挥,逐步搭建起多层次资本市场“塔基”。截至10月底,区域性股权市场天府股交中心有挂牌企业2795家,展示板1040家,累计实现融资10.8亿元。有力支持了中小微企业直接融资,拓展了民间投融资渠道,区域性资本要素市场体系逐步健全。

延伸

补短板,优选债券融资和银行间市场

我省直接融资水平不断提高,但仍然面临一些短板。首先直接融资占比社会融资总量较低现状没有改变;其次,债券融资、股权融资的规模仍然较小,IPO排队企业数量和上市公司市值与沿海地区相比还有差距;再次,企业直接融资意识不足。

如何补短板?西南财经大学金融学院教授张桥云认为,债券融资、银行间市场是四川的优选,因为门槛相较沪深交易所低,可以通过政策引导,鼓励更多的企业到银行间市场发债。

地方国有平台性公司也可尝试更多进行资产证券化融资,“这些企业可结合自身资产情况,如与基础设施相关,就可进行公路收费权等资产证券化,以此获得更多元化的资金。”张桥云说,要加强天府股交中心这类区域股权交易场所的融资功能,让无法前往沪深交易所、银行间市场的中小微企业得到融资服务。

股权融资方面,中信建投证券股份有限公司投资银行部西南业务负责人张钟伟建议,国有资产主管部门可梳理旗下的优质资产,并与中介机构积极配合,通过IPO等途径,整合优质资源,推动其股权资本运作,利用社会资本做大做强产业。

下一步,我省在提高直接融资方面也有系列举措。

加大企业上市培育力度,推进企业规范化改制。实施“五千四百”计划,重点推动100家企业尽快报会,“以此将储备上市公司的‘蓄水池’集聚起来。”省金融工作局相关负责人表示。

借并购重组打造行业龙头。着力推动上市公司、国有企业并购重组,支持有条件的上市公司开展海外并购。2018年推动不少于30%上市公司启动并购重组,再融资和并购重组累计金额不少于300亿元,打造一批市值千亿、五百亿级上市公司群体。

扩大债券市场融资规模。力争2018年全省债券融资发行规模突破2500亿元,50%以上省属大型国有企业、各市州符合条件的企业、信用评级在AA+以上的上市公司及其大股东实施债券发行计划。(记者 张舒)