加征关税对国内主要农产品板块有何影响?

从我国7月6日即将实施的加征关税明细中,我们重点分析了加征关税对大豆、猪肉和禽类三个板块的产业链和价格影响,总结如下:大豆: 1) 对国内大豆价格支撑明显;

2) 进口依存度仍高,关税对价格的抬升,并不影响国内需求来源中进口与自产的比例,因而对国内大豆需求支撑有限。

猪肉:

1) 猪周期阶段性底部回暖;

2) 猪肉进口依存度低,但对猪肉价格有一定支撑。

鸡肉:

1) 自身周期处在上升通道,种公鸡短缺延续;

2) 海外由于疫情封关,引种不足,加征关税对国内禽产业链影响较小。

事件

6月15日,美国政府宣布了对中国进口的500亿美元产品加征关税,其中340亿美元产品于7月6日起实施,同时就约160亿美元商品加征关税开始征求公开意见。

作为坚决回应,国务院关税税则委员会决定对原产于美国的659项约500亿美元进口商品加征25%的关税,其中545项约340亿美元商品自今年7月6日起实施加征关税,对其余商品加征关税的实施时间另行公布。

优先征收的545项商品以 农产品 、汽车和水产品为主,其中 农产品 所涉及的商品价值最大。在 农产品 产业链中,影响最大的是大豆、猪肉、禽肉三个产业链。在本文中,我们将分析加征关税对这部分 农产品 产业链的影响。

1.大豆

18年4月4日,美国方面发布建议征收我国产品关税的清单。同日,我国迅速采取针对美国的关税反制措施,决定对包含大豆在内的美国商品加征25%的关税,实施日期另行公布。而本以为停息的贸易摩擦火再次燃起,本次中国首批545项商品以 农产品 为主,其中仍然包括大豆。

1.1 大豆供给端--种植业:产能增长有限,进口为主

美国、巴西和阿根廷为大豆的主要生产国。随着南美大豆种植的扩张,美国和我国的大豆产量占比份额降低。我国大豆的种植区域主要分布在黑龙江,年产量规模在576-639万吨;其次是吉林,内蒙古、山东、河南和安徽等地。

我国大豆产品的生产消费一直以来都处于一个严重失衡的状况,17年国内大豆消费量占全球消费量的32%,而大豆产量仅占全球产量的4%,供求之间的巨大缺口使得我国对进口大豆有着高度的依赖性,大豆进口依存度高达85%。17年我国共进口大豆9556万吨,其中34%来自美国。从美国方面来看,美国大豆约50%用于出口,其中对我国的大豆出口量就高达出口总量的62%。

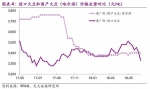

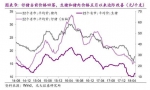

一直以来,国产大豆价格持续大幅高于进口大豆;但这一差异在17年末以国内大豆价格的大幅走跌,而逐步缩小。今年以来国内大豆价格呈现震荡态势,6月国内现货价格较3月小幅攀升至3520.53元/吨;国际现货均价也小幅增长至414美元/吨。很明显,在3月至5月末中美贸易摩擦波折的影响下,进口大豆的进厂价一度超过国产大豆,在危机阶段解除后又有所回落

1.2 大豆需求端--压榨和养殖业:价格有支撑

从下游产业链看,除了重要的粮食和油料作物之外,大豆也是禽畜饲料的重要来源,因而其下游主要为压榨和养殖业,而其中压榨板块占大豆下游需求的近80%。压榨后的主要产品为豆油和豆粕;豆粕为下游饲料板块的原材料,而豆油则是工业用油和食用油的重要替代品。

17年我国大豆消费结构中,约77%用于粮食和油料,23%用于禽畜饲料。从占比80%的压榨板块的下游需求来看,豆粕和豆油分别占粕类和油类需求的约88.3%和52%。也就是说,无论是油料中的豆油,还是粕类中的豆粕,大豆下游产品在同类别需求的占比是最高的,需求较为刚性。那么大豆价格的抬升,可以较为顺畅的向下游传导。因此,我国对进口大豆加征关税,对豆粕和豆油的售价支撑明显。

饲料板块能否将成本向下传导,仍需考虑下游产业的景气度:作为大豆下游的饲料板块,随着豆粕价格的上涨,饲料的原材料价格随之上升。若饲料企业能够将成本上涨,全部转移给下游畜禽养殖企业,则饲料生产企业自身不受影响。而目前养殖板块正处于周期底部。今年一季度,融资成本、粮食价格、人力费用等统统上涨,而猪价暴跌、天气条件恶劣也直接影响可销售天数。前期猪养殖板块的亏损在当前出现边际改善,我们认为饲料板块的成本抬升,存在向下传导的空间,但持续性仍需观察猪周期的后续变化。

1.3 加征关税,对国内大豆产业影响中性

首先,需求仍依赖进口,关税对价格的抬升,并不影响国内需求来源中进口与自产的比例,因而对国内大豆需求支撑有限:大豆的供给端仍需长期依赖进口。长期以来我国大豆生产区域和主要产能仍然集中在黑龙江,即使对美国大豆加征关税,国内也无法大规模扩大产能来替代目前占我国消费总量85%的进口体量,除非以牺牲其他作物,例如玉米的种植面积为代价。此外对于77%比例的粮食和油料板块来说,进口大豆的出油率(18.5%)略高于国产大豆(16.5%),因而国产大豆对进口大豆的需求仍不可100%替代。因此,从供给角度看,国内大豆大幅替代进口的难度较大,但对南美大豆的依赖或有所上升。

其次,加征关税对国内大豆价格支撑明显:14年以来、甚至到17年,国产与进口大豆价格的价差维持在400元/吨,加征关税必然抬升进口大豆的价格。通过当前进口大豆价格叠加加征25%关税估算,到岸完税成本或抬升700-800元/吨,也就是说加征关税后,进口价格反超国内大豆价格约300-400元/吨,因而对国内大豆价格有明显支撑。由此整体来看,我们认为对大豆加征关税,仍然无法改变国内大豆需求的结构,进口仍然占绝对比例,但对国内大豆的价格支撑作用明显。

2. 猪肉

2.1 猪肉产业链的运行状况

我国养猪业从2006年开始经过了3轮周期,内外因素并行导致养猪业朝规模化发展,行业集中度有所提高。

2.2 规模化发展促使价格波动区间收窄自2006年起,生猪规模养殖年出栏数在总出栏数中的占比呈上升态势,从21.81%上升至2016年的45%。相较养殖散户,规模养殖户在资金、管理、技术、成本等方面,以及应对市场中各种风险因素及突发情况时更具优势,也更能从长期角度分配人力物力及安排补栏计划,不会被市场短期波动所影响。因而,规模养殖户的成长对抑制市场“追涨杀跌”现象起到了一定的作用,生猪价格波动区间收窄,促进行业健康发展。

2.3行业洗牌加速小散养户退出,规模化效应初显

行业洗牌导致的规模化程度提升由内外因素共同驱动,传统的周期波动和突发疫情风险作为内部因素,主导了周期一、二的规模化提升进程,此时行业中退出的多为承受能力较弱的小散养户。2014年《畜禽规模养殖污染防治条例》正式开始实施,针对生猪养殖的一系列环保整治行动成为行业洗牌的关键外因,抵御外部风险能力不够强的养殖场和养殖户在第三轮周期中很难实现增长。目前来看,环保督查严厉之势只增不减,只有超大规模养殖主体能在当前压力之下逆势增长。

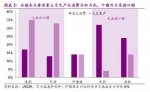

周期一中,年出栏数100成为明显的分界线,年出栏100头以下的散户生猪饲养规模增长缓慢或者负增长,100头以上的散户增长幅度也超过15%。规模化程度越高,增长幅度也随之提高,最高达到42.54%。周期二中规模化效应更加明显,超大规模养殖户独领风骚,增长幅度达到17.36%,中等规模养殖户及散户增长幅度不超过5%。而在周期三中规模化效应愈发显著,在外部环保监察压力之下,增长更为困难,仅有超大规模养殖户实现正增长。

中型养殖户在经历2013-14年的大幅亏损后,养殖主体学习曲线再度强化,在养殖盈利恢复初期一直以观望为主,加上前期亏损导致现金流偏紧,最终直到猪价攀升历史高位后才开始谨慎缓慢地补栏。在17年二季度出现亏损后,三季度老龄母猪加速淘汰,一般养殖户基于对未来两年养殖利润处于下滑趋势的判断,开始按正常节奏淘汰母猪,并暂停了补栏;然而一旦养殖利润出现调整的空间,产能的淘汰和补栏的节奏即会受到影响。

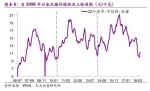

2.4 当前猪周期边际有所改善

在猪周期的判断逻辑中,最前瞻的指标为能繁母猪和仔猪的价格走势。而当前仔猪的价格在5月以来一直在底部震荡,因而从能繁母猪-仔猪-生猪的产业链来看,仔猪盈利空间的压缩甚至进入亏损状态,将加速能繁母猪产能的进一步去化。从猪周期自身运行的角度分析,产能去化会对下游猪肉价格有一定支撑;而近期生猪和猪肉价格小幅回升,也恰恰验证了这一点。值得注意的是,猪粮比价近期也出现明显的回升。盈利的持续转好会带动养殖户的补栏进程,因此后续猪周期的推演和猪肉价格的走势,还需关注养殖户补栏和出栏的情况。

2.5 加征关税对国内猪肉的价格边际上有支撑2017年我国猪肉的产量和消费量分别为5350万吨和5481万吨,而进口猪肉的体量仅162万吨,其中从美国进口的猪肉体量仅为17万吨,进口依存度较低。因而我国对美国进口猪肉加征关税,对国内猪肉市场的供需影响较小,但对国内猪肉价格边际有一定支撑。最终猪肉价格的走势,更多是由国内猪周期的推演而决定的。

3. 禽类

我国是全球主要鸡肉生产大国之一。截至2018年4月11日,中国2018年鸡肉产量为1170万吨,仅次于美国、巴西及欧盟27国,位列第四。我国肉鸡消费主要集中于白羽肉鸡和黄羽肉鸡。据2014年中国畜牧业协会统计,白羽肉鸡、黄羽肉鸡及淘汰种鸡占我国鸡肉消费达到90%。其中白羽肉鸡最多,占比达39.6%,同时也是国内肉鸡生产的主体。

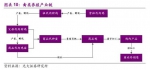

白羽肉鸡的繁育周期从祖代肉种鸡开始,经过父母代肉种鸡,商品代肉鸡苗到商品代肉鸡,已经形成了一个完整的产业链条。祖代肉种鸡引种之后经过7个月,第一批父母代肉种鸡孵化,父母代雏鸡经过7个月孵化第一批商品代肉鸡苗,鸡苗经养殖育肥之后成为商品代肉鸡进入市场。1只祖代鸡可繁育5000-6000不等的商品肉鸡。

目前我国不具备祖代鸡育种技术,我国祖代鸡主要依靠从国外进口。自2017年安伟捷完成对哈伯德的收购,国际白羽肉鸡育种市场形成安伟捷和科宝两家的寡头垄断竞争格局。

3.1 需求端--国民对鸡肉消费逐步提升

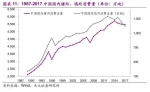

近40年来,国内鸡肉消费量快速上升,由1987年的152.8万吨攀升至2017年的1147.5万吨。今年仍然保持增长态势,截至2018年4月11日,中国2018年鸡肉产量为1170万吨,仅次于美国、巴西及欧盟27国,位列第四。

值得注意的是,人均鸡肉消费量占比也呈现逐渐上升之势,从7.48%上升至15.17%。相反的,人均猪肉消费量占比却呈现缓慢下降态势,从95.92%下降到73.60%。

同时,国人肉类消费的结构也有所改变。原先在国人肉类消费中占比超过90%的猪肉份额逐渐缩小,与此同时鸡肉在肉类消费中的占比不断扩大。鸡肉相较猪肉,蛋白质含量更高且脂肪含量更低,随着健康饮食文化逐渐深入人心,因而后续鸡肉的人均消费占比将会进一步扩大。

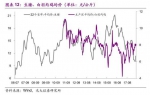

3.2 猪周期阶段探底,对鸡肉价格有一定支撑

猪肉价格走势有明显的周期性,2014年以来经历了一个新周期,2016年到达生猪价格的阶段高点(价格高至21元/公斤),后猪周期逐步进入下行通道,与此同时16年以来生鸡价格也逐步回落至4.21元/公斤。鉴于猪肉和鸡肉的存在一定替换关系,随着本轮周期阶段性探底,猪肉价格和盈利空间出现边际回暖,叠加今年上半年,禽类养殖板块的景气恢复,鸡肉价格或也将边际受益。

3.3 供给端--前期产能过剩,当前供给不足

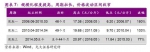

祖代种鸡引种不足:2010、2011年白羽肉鸡处于蓬勃发展态势,祖代鸡引种快速上涨,2011-2014我国每年祖代鸡引种量都超过100万套,2013年更是达到峰值154.16万套,产能过剩严重。为规范行业发展,2014年中国畜牧业协会组织筹建了白羽肉鸡联盟,规定了祖代鸡引种数量上限,消化过剩产能,2015年祖代鸡引种量跌至72.02万套,恢复到2007-2008年的水平,并将这一水平维持至今。2016年我国商品代雏鸡累计销售量45.61亿只,按照扩繁比例在1:5000-6000计算,年引种量应达到76~91万套之间,而2015-2017年已连续三年低于这一水平。

除此之外,自2014年起全球范围内禽流感的爆发也导致了祖代鸡引种量的不足。2014年我国主要的祖代鸡引种进口国是美国,14年年末美国爆发了高致病性的禽流感,美国封关之后主要从法国、新西兰、波兰引种祖代鸡。2015年由于法国爆发H5N1型高致病性禽流感,我国将西班牙纳入引种国,2017年2月波兰和西班牙爆发H5N8型高致病性禽流感后封关。目前引种国只剩新西兰一个,且之前封关国全部未复关。我国规定连续3个月无疫情方可提出复关申请,再加上需要4-6个月的审批时间,可以预计直到2018年12月底,祖代鸡引种不足的情况都将持续。

种公鸡短缺延续:祖代鸡和父母代都面临种公鸡短缺情况,直接导致的就是配种比例的下降,限制了大规模换羽的进行,同时母鸡的产能不能得到充分的利用,因此我们预计后期供给量仍将偏紧。

肉鸡进口不足:自2015年我国对美国暂停禽类进口后,巴西成为我国第一大鸡肉进口来源国,2016年我国从巴西进口鸡肉45万吨,占进口总量的79%。2018年6月8日商务部初步裁定原产于巴西的进口白羽肉鸡产品存在倾销,并决定即日起以保证金形式实施反倾销措施。鉴于巴西进口鸡肉占比重大,我们预计未来肉鸡进口数量将出现大幅下滑,供给继续收缩,对国内养殖户形成利好。

整体来看,当前白羽肉鸡行业处于需求稳步增长,供给偏紧的时期,因而从禽类产业链和自身周期判断,鸡肉价格已处在上升通道。此时中国对进口鸡肉加征关税,将进一步推高进口鸡肉的价格,国内生产鸡肉将更具有竞争优势,禽链景气回升可基本确定。

4. 总结

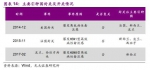

从加征关税明细中,我们重点关注了加征关税对大豆、猪肉和禽类三个板块的产业链和价格影响,总结如下:

大豆:

1)对国内大豆价格支撑明显;

大豆下游产品占比较高的油料板块,成本传导或更为顺畅;当前下游畜禽板块的景气度较高,对下游饲料板块的成本传导有一定支撑,但仍需观察下游畜禽板块景气度的持续性。

2)进口依存度仍高,关税对价格的抬升,并不影响国内需求来源中进口与自产的比例,因而对国内大豆需求支撑有限。

若扩大国内产能,需以牺牲其他作物,例如玉米的种植面积为代价。此外,对南美大豆的依赖或有所上升,但仍不改变依赖进口格局。

猪肉:

1)猪周期阶段性底部回暖:

在17年二季度出现亏损后,三季度老龄母猪加速淘汰,一般养殖户基于对未来两年养殖利润处于下滑趋势的判断,开始按正常节奏淘汰母猪,并暂停了补栏。产能去化会对下游猪肉价格有一定支撑。

2)猪肉进口依存度低,但对猪肉价格有一定支撑:

进口猪肉和从美国进口猪肉,在我国消费结构中占比小。加征关税,对国内猪肉市场的供需影响较小,但对国内猪肉价格边际有一定支撑。

鸡肉:

1)自身周期处在上升通道:

种公鸡短缺延续:祖代鸡和父母代都面临种公鸡短缺情况,直接导致的就是配种比例的下降,限制了大规模换羽的进行,同时母鸡的产能不能得到充分的利用,因此我们预计后期供给量仍将偏紧。此外,猪周期处在阶段上升通道,对鸡肉价格有一定支撑。

2)海外由于疫情封关,引种不足,加征关税对国内禽产业链影响较小:

目前引种国只剩新西兰一个,且之前封关国全部未复关。复关申请叠加审批或至2018年12月底,祖代鸡引种不足的情况将持续。

(来源:中财网)